划重点!主要内容如下:

一、网络平台是否可以注册为个体工商户?

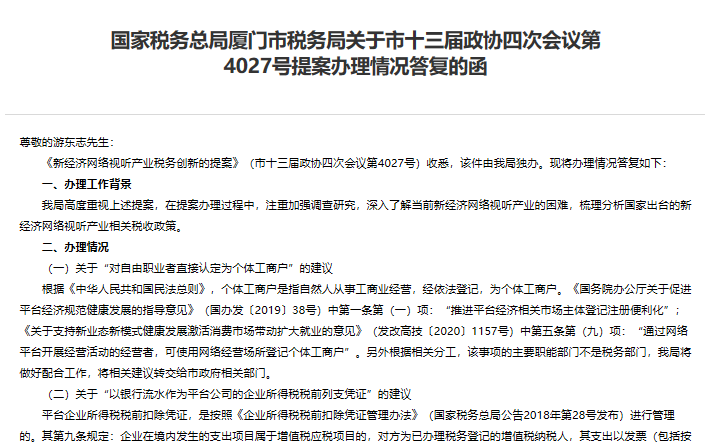

通过网络平台开展经营活动的经营者,可使用网络经营场所登记个体工商户。

二、网络平台是否可以银行流水作为税前扣除凭证?

平台企业所得税税前扣除凭证,是按照《企业所得税税前扣除凭证管理办法》(总局公告2018年第28号发布)进行管理的。

即,发生增值税征税业务的,对方已办理税务登记的,以发票作为税前扣除凭证,对方是无需办理税务登记的单位,或提供劳务、服务不超过500元的,也可以收款凭证及内部凭证作为税前扣除凭证。

简单来说,就是不能仅以银行流水作为平台公司的税前扣除凭证。

三、网络平台是否可以按照个体工商户核定征收?

目前一些直播平台和微商按照0.6%扣缴个税。

需要注意的是,对于这一问题应该按照《个人所得税法》的规定区别劳务报酬所得和经营所得,区别经营所得的查账征收和核定征收,分别适用不同的税率计算缴纳。

网红直播主要有四种方式,方式不同,税款的缴纳也不同。

一、网红以独立身份工作,直播平台只是一个场所。

平台和网红之间不是雇佣关系而是劳务关系。此时,平台应该按照劳务报酬代扣代缴个税,同时网红需到税务机关开具发票,同时缴纳增值税和附加税。

二、个人成立工作室通过平台直播,工作室与直播平台属于劳务关系。

工作室一般属于个人独资企业,取得收入按照经营所得缴纳个税,可以申请核定征收,税负较低,同时工作室还需缴纳增值税和附加税。

三、网红与经纪公司签约通过平台直播。

个人与直播平台没有直接关系,与经纪公司的关系取决于协议的形式。

1、若签订劳动协议,经纪公司按照工资薪金所得扣缴个税;

2、签订劳务协议,则按照劳务报酬所得扣缴个税,同时网红还需缴纳增值税和附加税。

四、网红与直播平台签订劳动合同,形成雇佣关系,作为平台的员工进行直播。

平台按照工资薪金预扣预缴个税,次年网红应自行汇算清缴。

同时,由于网红经济的形态多样,不断变化,给实际税款的征收造成了困难,如何高效的征管,国家在这方面也在不断探究创新。